相次相続控除

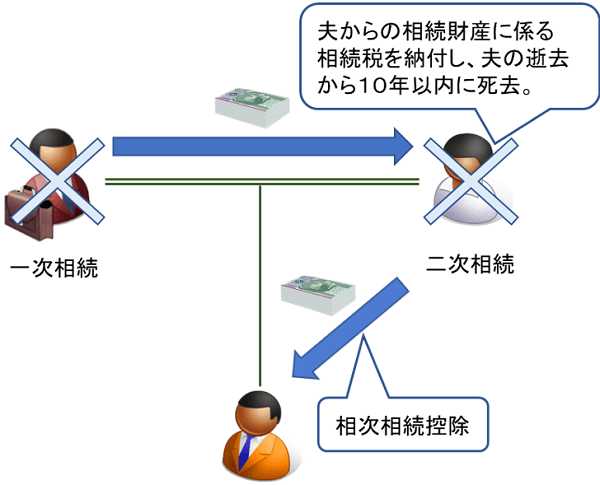

相続が立て続けに起こってしまった場合においては、短期間のうちに遺産に対して何度も相続税が課されてしまい、相続税によって遺産が大きく目減りしてしまうということがあり得ます。

そうすると、相続税の負担が過重となりかねないため、相続が10年以内に相次いだ場合における相続税の負担軽減措置として、相次相続控除の制度があります。

相続により財産を取得した者または被相続人からの贈与により相続時精算課税適用財産を取得した者が次の適用要件を全て満たす場合には、その者の納付すべき相続税額の計算上、下記の控除金額が控除されます。

適用要件

(1)相続人であること。

相続放棄をした人や相続権を失った人については、この制度は適用されません。

(2)今回の相続(二次相続)の開始前10年以内に開始した相続(一次相続)により、二次相続の被相続人が財産(その一次相続の被相続人からの相続時精算課税適用財産を含む。)を取得していること。

(3)一次相続により取得した財産について、二次相続における被相続人に対し相続税が課されたこと。

控除金額

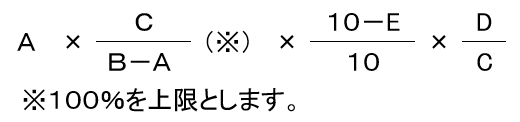

控除金額は、次の算式によって計算します。

【算式中の各記号の内容】

A:二次相続の被相続人が一次相続の際に課せられた相続税額(注1)

B:二次相続の被相続人が一次相続により取得した財産の価額(注2)

C:二次相続により財産を取得した全ての者に係るその財産の価額の合計額(注2)

D:二次相続により相次相続控除の適用を受ける相続人が取得した財産の価額(注2)

E:一次相続開始の時から二次相続開始の時までの期間に相当する年数(注3)

(注1)この相続税額については、相続時精算課税分の贈与税額控除後の金額とし、その被相続人が納税猶予の適用を受けていた場合において免除された相続税額並びに延滞税、利子税及び加算税の額は、これに含まれません。

(注2)債務控除後の純資産価額とします。

(注3)1年未満の期間は切捨てとします。